Steuersatz berechnen: So hoch ist Ihr persönlicher Steuersatz!

Steuersatz berechnen – Ihr persönlicher Steuersatz: Mit dem Steuersatz Rechner können Sie ganz einfach Ihren eigenen Einkommenssteuersatz berechnen.

Das Wichtigste:

- Der Steuersatz (Einkommenssteuersatz) steigt progressiv vom Eingangs- bis zum Spitzensteuersatz an.

- Der Einganssteuersatz folgt nach dem Grundtarif folgt und beträgt 14%.

- Der Spitzensteuersatz ist der höchste Steuersatz des geltenden Steuertarifs und liegt bei 42%.

- Die Reichensteuer ist ein Steuersatz für hohe Einkommen, die 45% beträgt ab ca. 270 Tsd € gilt.

- Der Grenzsteuersatz ist ihr individueller Spitzensteuersatz, mit dem eine Lohnerhöhung besteuert wird.

- Der Durchschnittssteuersatz gibt an, wie viel Prozent ihres Einkommens Sie ans Finanzamt abführen.

Wichtig: So gehen Sie vor:

- Um den Durchschnittssteuersatz zu berechnen: multiplizieren Sie ihre Einkommensteuer mal Hundert und teilen es durch Ihr zu versteuerndes Einkommen.

- Steuerfrei: Liegt ihr Einkommen unter dem Grundfreibetrag, müssen Sie keine Steuern zahlen.

Steuersatz Rechner

Mit diesem Rechner können Sie ihren persönlichen Steuersatz, ihren Grenzsteuersatz und Ihre geschuldete Einkommenssteuer berechnen. Geben Sie in den Steuersatz Rechner ihr zu versteuerndes Einkommen -> ein. Es sind, unter dem Strich, ihre gesamten Einkünfte ohne steuerlich absetzbaren Kosten (Werbungskosten, Sonderausgaben, außerordentlichen Belastungen). Wählen Sie den Grundtarif, wenn Sie Steuerklasse 1, 2 und 4 haben. Bei der Steuerklasse 3, 5 und 6 geben Sie dagegen den Splittingtarif ein.

Was ist ein Steuersatz?

Ein Steuersatz (auch Einkommenssteuersatz) ist ein festgelegter Prozentsatz, mit dem die zu zahlende Steuer berechnet wird. Der Eingangssteuersatz von 14% gilt für zu versteuernde Einkommen oberhalb des Grundfreibetrags von 9.984 €. Der Prozentsatz steigt danach progressiv bis zum Spitzensteuersatz von 42% an. Folglich ab einem zu versteuerndem Einkommen von 277.826 € beträgt der Steuersatz gleichbleibend 45% (Stand 2022).

Der persönliche Durchschnittssteuersatz gibt an, welchen Teil ihres zu versteuernden Einkommens Sie ans Finanzamt abführen müssen. Ein Grenzsteuersatz ist ihr persönlicher Spitzensteuersatz, mit dem der letzte Euro des z.v.E. besteuert wird.

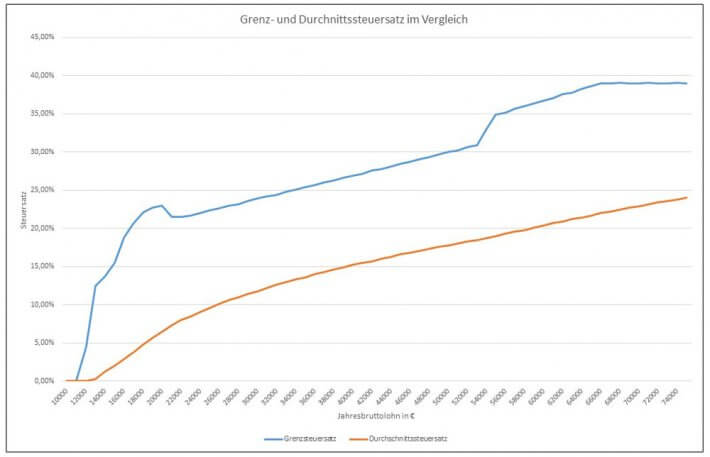

Grenzsteuersatz und Durchschnittssteuersatz im Vergleich nach Jahresbrutto in 2020

Grenzsteuersatz und Durchschnittssteuersatz im Vergleich nach Jahresbrutto in 2020

Inhaltsverzeichnis

Was ist mein persönlicher Einkommenssteuersatz?

Der persönliche Steuersatz, ist der Durchschnittssteuersatz (auch effektiver St.Satz) für ihre gesamten Einkünfte. Der Satz gibt folglich an, wie viel Prozent des zu versteuernden Einkommens Sie ans Finanzamt abführen müssen.Um den Durchschnittssteuersatz zu berechnen, multiplizieren Sie ihre Einkommensteuer mal Hundert und teilen es durch Ihr zu versteuerndes Einkommen.

Tipp: Persönlichen Steuersatz berechnen: Sie können Ihren persönlichen Steuersatz mit unserem Onlinerechner berechnen.

Berechnungsformel für persönlichen Steuersatz

- Persönlicher Steuersatz = Einkommensteuer x 100 / Zu versteuerndes Einkommen

Praxisbeispiel: Wie kann ich meinen persönlichen Steuersatz berechnen?

Herr Müller ist alleinstehend hat in 2022 insgesamt 40.000 Euro verdient und 8.452 Euro Einkommensteuer bezahlt. Wie hoch ist sein persönlicher Steuersatz?

Lösung:

- Zu versteuerndes Einkommen: 40.000 €

- Einkommensteuer: 8.452 €

- Berechnung Steuersatz: 8.452 € x 100 / 40.000 Euro = 21,13 Prozent

Was ist Grenzsteuersatz?

Der Grenzsteuersatz (marginale St. Satz), ist ein Prozentsatz, mit dem der letzte Euro ihres zu versteuernden Einkommens besteuert wird. Also ist der Grenzsteuersatz ihr persönlicher Spitzensteuersatz. Mit diesem St.Satz wird zum Beispiel die Lohnerhöhung besteuert.

Zwischen dem Einganssteuersatz von 14% und dem ersten Spitzensteuersatz von 42% steigt der Grenzsteuersatz kontinuierlich an.

Was ist der progressive Steuersatz?

Aufgrund des progressiven Steuertarifes führen die Besserverdiener prozentual eine höhere Einkommensteuer als Geringverdiener ab. Ziel ist die soziale Ausgeglichenheit der deutschen Einkommensteuer zu gewährleisten. Der Einkommensteuersatz erhöht sich dabei mit steigendem Einkommen. Der Steuersatz soll damit die individuelle Leistungsfähigkeit des Steuerzahlers berücksichtigen.

In 2007 wurde die sogenannte Reichensteuer oder Millionärsteuer von 45% in der Proportionszone 2 eingeführt. Somit decken rund 25 Prozent der Steuerzahler 75 Prozent des gesamten Einkommensteueraufkommens ab.

Wer hat welchen Steuersatz bei welchem Einkommen?

Der Einkommensteuertarif in Deutschland ist folglich in mehrere Tarifzonen aufgeteilt. Anfänglich in der Progressionszone 1 steigt der Prozentsatz von 14 % linear auf 24 %. Danach in der Progressionszone 2 steigt der Prozentsatz zwar linear, aber nicht mehr so steil an.

Anschließend zahlen Sie in der Proportionalzone 1 für jede 1.000 Euro, um die sich ihr zu versteuerndes Einkommen erhöht, 420 Euro Einkommensteuer. Zuletzt kostet Sie in der Proportionalzone 2 eine Erhöhung ihres zu versteuernden Einkommens um jeweils 1.000 Euro, 450 Euro Einkommensteuer (auch Reichensteuer, Millionärssteuer genannt).

| Steuertarif 2020 | Grenzsteuersatz | Z. v. Einkommen (Ledige) | Z. v. Einkommen (Ehegatten) |

|---|---|---|---|

| Nullzone | 0 | bis zu 9.408 € | bis zu 18.816 € |

| Progressionszone 1 | 14-24% | 9.409 € – 14.532 € | 18.817 € – 29.064 € |

| Progressionszone 2 | 24-42% | 14.533 € – 57.051 € | 29.066 € – 114.103 € |

| Proportionalzone 1 | 42 % | ab 57.052€ | ab 114.104 € |

| Proportionalzone 2 | 45 % | ab 270.501 € | ab 541,002 € |

Z. v. Einkommen = Zu versteuerndes Einkommen

Beispiele:

Ein lediger Steuerzahler mit Steuerklasse 1 hat folgende Steuersätze:

| Grundtarif 2020 | Zu versteuerndes Einkommen | Grenzsteuersatz | Durchschnitts-steuersatz |

|---|---|---|---|

| Nullzone | 9400 | 16,83% | 0 % |

| Progressionszone 1 | 10000 | 18,07% | 0,86 % |

| Progressionszone 2 | 40000 | 35,40% | 21,13% |

| Proportionalzone 1 | 150000 | 42% | 36,02 % |

| Proportionalzone 2 | 300000 | 45 % | 39,31 % |

Wie viel Prozent Steuern muss ich zahlen?

Wie viel Prozent Steuern Sie tatsächlich zahlen müssen richtet sich nach Ihrem Einkommen. Der Steuertarif in Deutschland ist so aufgebaut, dass Geringverdiener mit 14 Prozent viel weniger Steuern als Spitzenverdiener mit 42 bzw. 45 Prozent zahlen. Dabei bleibt das bis zum Grundfreibetrag verdiente Einkommen steuerfrei. Ihren persönlichen Steuersatz können Sie mit unserem Rechner berechnen.

Grundfreibetrag: Welches Einkommen ist steuerfrei?

Der Grundfreibetrag sichert das Existenzminimum der Steuerzahler. Deshalb ist das zu versteuernde Einkommen bis zum Grundfreibetrag steuerfrei. Erst danach wird die Einkommensteuer fällig.

In 2022 steigt der Grundfreibetrag um 336 Euro auf 9.984 Euro.

| Grundfreibetrag im Jahr für: | Alleinstehende | Ehepartner |

|---|---|---|

| 2019 | 9.168 € | 18.336 € |

| 2020 | 9.408 € | 18.816 € |

| 2021 | 9.744 € | 19.488 € |

| 2022 | 9.984 € | 19.968 € |

Eingangssteuersatz

Der Eingangssteuersatz ist der erste Steuersatz nach der Existenzgrenze (Grundfreibetrag). Die Geringverdiener werden in dieser ersten Progressionszone mit 14 Prozent besteuert.

Bei welchem Einkommen Spitzensteuersatz?

Der Spitzensteuersatz ist der höchste Satz des geltenden Einkommensteuertarifs. Er beträgt in 2022:

- 42% für Alleinstehende ab dem zu versteuerndem Einkommen von 58.597 € / Ehepartner: ab 117.194 €

- 45% für Alleinstehende ab dem zu versteuerndem Einkommen von 277.826 € / Ehepartner: ab 555.652 €

Einkommenssteuersatz Selbständige

Für Selbständige und Freiberufler können Sie den Einkommensteuersatz ebenfalls mit unserem Rechner berechnen. Geben Sie dabei bei zu versteuerndem Einkommen ihren Gewinn reduziert um Sonderausgaben und außergewöhnliche Belastungen ein.

Dieser Artikel rund um die Themen Persönlicher Steuersatz Rechner, Steuersatz berechnen in Deutschland hilft Ihnen u.a. bei:

- Progressiver Steuertarif mit Progressionszone, Steilzone und Proportionalzone

- Einkommenssteuersatz Deutschland berechnen

- Persönlicher Steuersatz berechnen

Über den Autor

Dieser Artikel ist erfasst und zuletzt geändert von Vera Kopecky.

Quellen und Einzelnachweise

- Bundesministerium für Finanzen: Informationen zur Einkommensteuer

- Bundesamt für Justiz: Einkommensteuergesetz

Weitere Artikel

- Steuererklärung selber machen Anleitung – so geht es! ->

- Lohnsteuererklärung: Das sollten Sie wissen ->

- Steuerrückzahlung Ratgeber: Steuererstattung berechnen ->